Mengelola keuangan dengan baik dan benar adalah fondasi penting untuk mencapai kestabilan finansial, meraih tujuan hidup, dan membangun masa depan yang lebih aman dan sejahtera. Lebih dari sekadar mencatat pengeluaran dan pendapatan, pengelolaan keuangan yang efektif melibatkan perencanaan, disiplin, dan pemahaman yang mendalam tentang bagaimana uang bekerja. Artikel ini akan membahas secara komprehensif langkah-langkah praktis dan strategi jitu untuk mengelola keuangan Anda dengan baik dan benar, mulai dari memahami kondisi keuangan saat ini hingga merencanakan investasi jangka panjang.

I. Memahami Kondisi Keuangan Anda Saat Ini: Langkah Awal Menuju Kestabilan

Sebelum memulai perjalanan menuju pengelolaan keuangan yang lebih baik, langkah pertama yang krusial adalah memahami kondisi keuangan Anda saat ini. Ini melibatkan evaluasi menyeluruh terhadap pendapatan, pengeluaran, aset, dan kewajiban Anda.

- Mencatat Pendapatan: Catat semua sumber pendapatan Anda, baik dari gaji, bisnis sampingan, investasi, maupun sumber lainnya. Pastikan Anda mencatat pendapatan bersih setelah dipotong pajak dan iuran lainnya.

- Melacak Pengeluaran: Lacak ke mana uang Anda pergi. Anda bisa menggunakan buku catatan, spreadsheet, aplikasi keuangan, atau bahkan memanfaatkan fitur pelacakan pengeluaran yang disediakan oleh bank. Kategorikan pengeluaran Anda ke dalam pos-pos seperti kebutuhan pokok (makanan, tempat tinggal, transportasi), cicilan utang, hiburan, dan tabungan.

- Membuat Neraca Keuangan Pribadi: Buat neraca keuangan pribadi yang mencantumkan aset (harta yang Anda miliki) dan kewajiban (utang yang Anda tanggung). Aset dapat berupa tabungan, investasi, properti, kendaraan, dan barang berharga lainnya. Kewajiban meliputi utang kartu kredit, cicilan rumah, pinjaman pribadi, dan utang lainnya. Selisih antara total aset dan total kewajiban adalah kekayaan bersih Anda.

- Menganalisis Arus Kas: Analisis arus kas Anda untuk melihat bagaimana uang masuk dan keluar. Identifikasi pola pengeluaran yang tidak perlu dan area di mana Anda bisa menghemat.

II. Membuat Anggaran: Peta Jalan Menuju Tujuan Keuangan

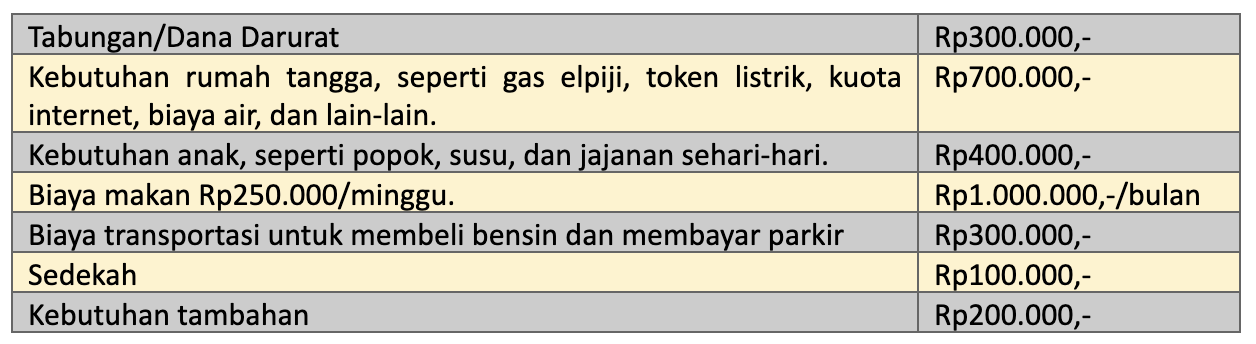

Setelah memahami kondisi keuangan Anda, langkah selanjutnya adalah membuat anggaran. Anggaran adalah rencana keuangan yang memproyeksikan pendapatan dan pengeluaran Anda selama periode waktu tertentu (biasanya bulanan).

- Tentukan Tujuan Keuangan: Sebelum membuat anggaran, tentukan tujuan keuangan Anda. Apa yang ingin Anda capai dengan uang Anda? Apakah Anda ingin melunasi utang, membeli rumah, mempersiapkan dana pensiun, atau menyekolahkan anak?

- Gunakan Metode Anggaran yang Sesuai: Ada berbagai metode anggaran yang bisa Anda gunakan, seperti:

- Metode 50/30/20: Alokasikan 50% pendapatan untuk kebutuhan pokok, 30% untuk keinginan, dan 20% untuk tabungan dan pelunasan utang.

- Metode Amplop: Alokasikan sejumlah uang tunai untuk setiap kategori pengeluaran dan masukkan ke dalam amplop. Ketika amplop kosong, Anda tidak boleh lagi mengeluarkan uang untuk kategori tersebut.

- Metode Zero-Based Budgeting: Setiap bulan, alokasikan setiap rupiah dari pendapatan Anda untuk berbagai pos pengeluaran, sehingga total pengeluaran sama dengan total pendapatan.

- Prioritaskan Kebutuhan: Bedakan antara kebutuhan dan keinginan. Kebutuhan adalah pengeluaran yang penting untuk kelangsungan hidup dan kesejahteraan Anda, seperti makanan, tempat tinggal, dan transportasi. Keinginan adalah pengeluaran yang tidak penting, seperti hiburan, makan di restoran mewah, dan barang-barang mewah.

- Pantau dan Sesuaikan Anggaran: Anggaran bukanlah sesuatu yang kaku. Pantau secara berkala pengeluaran Anda dan bandingkan dengan anggaran yang telah Anda buat. Jika ada perbedaan yang signifikan, sesuaikan anggaran Anda agar lebih realistis dan sesuai dengan kondisi keuangan Anda.

III. Mengelola Utang dengan Bijak: Membebaskan Diri dari Beban Finansial

Utang bisa menjadi beban finansial yang berat jika tidak dikelola dengan bijak. Berikut adalah beberapa tips untuk mengelola utang Anda:

- Prioritaskan Utang dengan Bunga Tertinggi: Fokus pada pelunasan utang dengan bunga tertinggi terlebih dahulu, seperti utang kartu kredit. Ini akan membantu Anda menghemat uang dalam jangka panjang.

- Pertimbangkan Konsolidasi Utang: Jika Anda memiliki banyak utang, pertimbangkan untuk melakukan konsolidasi utang. Ini melibatkan menggabungkan semua utang Anda menjadi satu pinjaman dengan suku bunga yang lebih rendah.

- Hindari Utang Konsumtif: Hindari berutang untuk membeli barang-barang yang tidak penting atau untuk memenuhi gaya hidup mewah.

- Negosiasi dengan Kreditur: Jika Anda kesulitan membayar utang, jangan ragu untuk menghubungi kreditur Anda dan menegosiasikan persyaratan pembayaran yang lebih fleksibel.

IV. Membangun Dana Darurat: Jaring Pengaman di Masa Sulit

Dana darurat adalah tabungan yang Anda sisihkan untuk menghadapi kejadian tak terduga, seperti kehilangan pekerjaan, sakit, atau perbaikan rumah. Idealnya, dana darurat mencukupi untuk menutupi 3-6 bulan biaya hidup Anda.

- Tetapkan Target Dana Darurat: Hitung berapa banyak uang yang Anda butuhkan untuk menutupi 3-6 bulan biaya hidup Anda.

- Otomatiskan Tabungan: Atur transfer otomatis dari rekening gaji Anda ke rekening tabungan dana darurat setiap bulan.

- Manfaatkan Rekening dengan Suku Bunga Tinggi: Simpan dana darurat Anda di rekening tabungan dengan suku bunga tinggi atau deposito.

- Jangan Sentuh Dana Darurat Kecuali dalam Keadaan Darurat: Dana darurat hanya boleh digunakan untuk kejadian tak terduga yang benar-benar mendesak.

V. Berinvestasi untuk Masa Depan: Membangun Kekayaan Jangka Panjang

Investasi adalah cara untuk menumbuhkan kekayaan Anda dalam jangka panjang. Ada berbagai jenis investasi yang bisa Anda pilih, seperti saham, obligasi, reksa dana, properti, dan emas.

- Tentukan Tujuan Investasi: Tentukan tujuan investasi Anda. Apakah Anda ingin mempersiapkan dana pensiun, membeli rumah, atau menyekolahkan anak?

- Pahami Profil Risiko Anda: Pahami toleransi risiko Anda. Seberapa besar kerugian yang bisa Anda tanggung tanpa merasa panik?

- Diversifikasi Investasi: Diversifikasi investasi Anda ke berbagai jenis aset untuk mengurangi risiko.

- Lakukan Riset: Sebelum berinvestasi, lakukan riset mendalam tentang produk investasi yang Anda pilih.

- Investasi Secara Teratur: Investasi secara teratur, meskipun jumlahnya kecil. Ini akan membantu Anda memanfaatkan dollar-cost averaging, yaitu membeli lebih banyak saham ketika harga turun dan lebih sedikit saham ketika harga naik.

- Konsultasikan dengan Penasihat Keuangan: Jika Anda tidak yakin bagaimana cara berinvestasi, konsultasikan dengan penasihat keuangan profesional.

VI. Melindungi Diri dengan Asuransi: Mengurangi Risiko Finansial

Asuransi adalah cara untuk melindungi diri Anda dari risiko finansial yang mungkin terjadi akibat kejadian tak terduga, seperti sakit, kecelakaan, atau kematian.

- Pahami Kebutuhan Asuransi Anda: Pahami jenis-jenis asuransi yang Anda butuhkan, seperti asuransi kesehatan, asuransi jiwa, asuransi kendaraan, dan asuransi properti.

- Bandingkan Harga dan Manfaat: Bandingkan harga dan manfaat dari berbagai perusahaan asuransi sebelum membeli polis.

- Baca Polis dengan Seksama: Baca polis asuransi dengan seksama untuk memahami ketentuan dan pengecualiannya.

- Perbarui Polis Secara Berkala: Perbarui polis asuransi Anda secara berkala untuk memastikan bahwa perlindungan yang Anda miliki masih sesuai dengan kebutuhan Anda.

VII. Merencanakan Pensiun: Memastikan Kesejahteraan di Hari Tua

Merencanakan pensiun adalah langkah penting untuk memastikan kesejahteraan Anda di hari tua.

- Tentukan Usia Pensiun yang Diinginkan: Tentukan usia pensiun yang Anda inginkan.

- Hitung Biaya Hidup di Masa Pensiun: Hitung berapa banyak uang yang Anda butuhkan untuk menutupi biaya hidup Anda di masa pensiun.

- Manfaatkan Program Pensiun yang Tersedia: Manfaatkan program pensiun yang tersedia, seperti dana pensiun dari tempat kerja atau program pensiun mandiri.

- Investasi untuk Dana Pensiun: Investasi untuk dana pensiun Anda secara teratur.

- Konsultasikan dengan Perencana Pensiun: Konsultasikan dengan perencana pensiun untuk mendapatkan saran yang lebih spesifik tentang perencanaan pensiun Anda.

VIII. Belajar dan Berkembang: Meningkatkan Literasi Keuangan

Literasi keuangan adalah kemampuan untuk memahami dan menggunakan informasi keuangan untuk membuat keputusan yang tepat.

- Baca Buku dan Artikel tentang Keuangan: Baca buku dan artikel tentang keuangan untuk meningkatkan pengetahuan Anda.

- Ikuti Seminar dan Workshop Keuangan: Ikuti seminar dan workshop keuangan untuk belajar dari para ahli.

- Gunakan Aplikasi Keuangan: Gunakan aplikasi keuangan untuk membantu Anda mengelola keuangan Anda.

- Berdiskusi dengan Teman dan Keluarga: Berdiskusi dengan teman dan keluarga tentang keuangan untuk bertukar pengalaman dan mendapatkan perspektif yang berbeda.

Kesimpulan:

Mengelola keuangan dengan baik dan benar membutuhkan komitmen, disiplin, dan pengetahuan yang cukup. Dengan mengikuti langkah-langkah yang telah diuraikan di atas, Anda dapat membangun fondasi keuangan yang kuat, mencapai tujuan keuangan Anda, dan menikmati masa depan yang lebih aman dan sejahtera. Ingatlah bahwa pengelolaan keuangan adalah proses yang berkelanjutan. Teruslah belajar dan berkembang, dan jangan ragu untuk meminta bantuan dari para ahli jika Anda membutuhkannya. Dengan perencanaan yang matang dan tindakan yang tepat, Anda dapat meraih kestabilan finansial dan mencapai kemakmuran yang Anda impikan.